日比谷会計事務所の資金繰り改善支援サービスについて、支援ポイント、業務内容、サービスプランに関してご説明させて頂きます。

また、財務コンサルティングサービスの他、新規融資支援については資金調達サービス、リスケジュール等の金融支援については企業再生(事業再生)コンサルティングサービスにて、詳細をご確認頂きたくお願い申し上げます。

資金繰りに関する良くある課題

企業の資金繰りにおける、よくある課題について記載しております。

資金繰りの見通しが良くわからない

- 課題

- 資金繰りで相談にこられる方にお話しをお伺いすると、資金繰りの見通しがハッキリしないことがございます。資金繰り表を作成していない、作成していても精度に課題があったり、資金繰りのバックデータの中身が良くわからないケース等もございます。

- 解決

- 資金繰りを改善するための第一歩は資金管理をきちんと行うことです。その結果、資金を悪化させている原因や改善するための施策もハッキリしてまいります。日比谷会計では、経営管理コンサルティングで培ったノウハウで資金繰りの精緻化から支援することが可能です。

営業収支だけで、銀行借入金を返済できない。

- 課題

- 基本的には、営業収支から銀行借入金の返済をすることになるため、黒字でも安心はできません。まして営業収支の段階でマイナスであれば、一時的に借りて一息ついても、すぐに足りなくなります。返済ピッチを見直したり、資金構造そのものにメスを入れる必要がございます。

- 解決

- リスケジュールや既存融資の借り換え等を通じて、無理のない返済ピッチとなるように交渉する他、早急に運転資金の圧縮と、コストカット等により営業収支を改善していきましょう。

資金水準が低く、借りては返しての自転車操業に陥っている。

- 課題

- 資金水準が一定レベルまで低下すると、毎月、借りては返しての繰り返しとなります。精神的に落ち着かず、事業に集中して取り組めないという事態に陥りかねません。

- 解決

- 安定的に資金を繰り回すためには資金水準を一旦持ち上げる必要がございます。必要な資金水準を見極めて、資産の資金化、主要取引先の支払日と回収日の見直し等により、まずは安定水域に戻していきましょう。

施策の現実的な検討と、実行

- 課題

- 資金繰り改善に向けて取り組んでいかなければならないことは理解しているが、経験、ノウハウが不足しており、具体的に何から手を付けたらいいかがわからなくなっている。

- 解決

- 資金繰りが厳しい時は、勇気をもって金融機関や、取引先に相談することはとても大切です。また、役員報酬、従業員賞与の減額、税金等の分割払い等出来ることは何でもやる必要がございます。日比谷会計は、企業再生等を通じて、業績悪化局面における経営支援においても豊富な経験を持ちます。施策をメリット、デメリットから整理して、現実的に検討し、判断や実行を後押しすることが可能です。

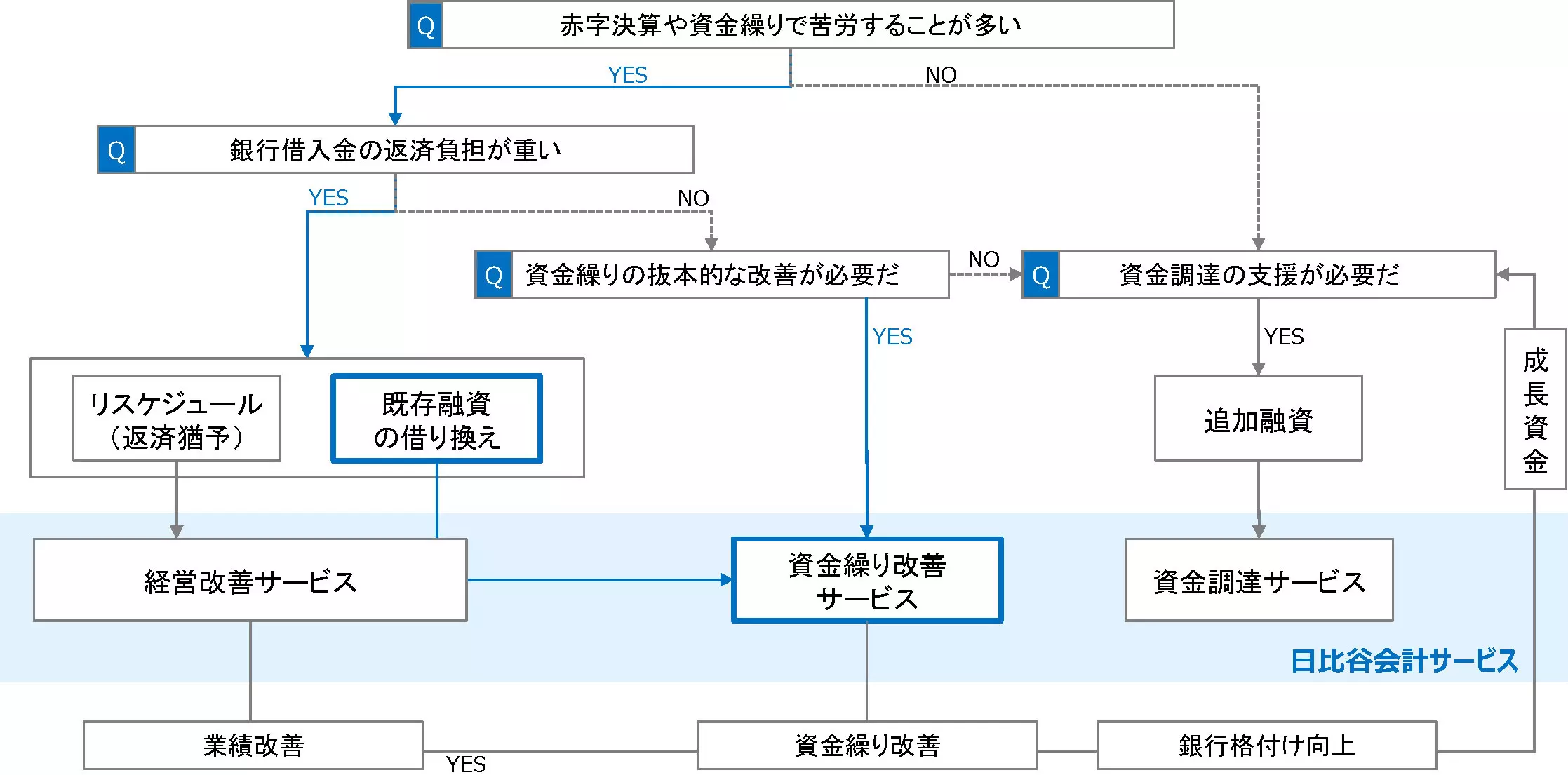

日比谷会計のキャッシュ・フローコンサルティングの方向性

日比谷会計は財務の専門事務所として、資金調達や資金繰り、リスケジュール等の金融支援を検討されているお客様に対して、適切な選択肢を一緒に検討させて頂いております。

資金繰り改善の流れ

日比谷会計では、基本的に以下の流れで資金繰り改善を進めてまいります。

「短期」、「中期」、「長期」の目線で、最終的に余裕のある資金繰りができるようになるまでご支援させていただきます。

- 資金繰り精査

-

資金繰りの見通しをつける

- 資金繰りについて、出来る限り正確に数字でシミュレーションします。

- 今後の資金見通しをつけて、緊急対応や、銀行への追加依頼の必要性等について見極めます。

- 成果物

- 短期対応

-

一旦、資金を繋ぐ

- 資金繰りの精査の結果、緊急対応が必要な企業様については、緊急対応策について検討いたします。

- ファクタリング活用、生命保険等のハンドリング、ノンバンクファイナンス等

- 当然、すぐに手を付けられるコストカット等は実行に移します。

- 追加融資の可否や、リスケジュール等についても検討いたします。

- 成果物

- 資金改善施策の検討

-

資金不足の原因とその改善

- 資金繰りを精緻化するとともに、資金繰りを分析し、資金にフォーカスした形で取り組むべき施策について具体的に整理いたします。

- 未稼働資産の売却や、在庫管理、取引先に対する取引条件変更交渉等

- また、銀行に依頼をする前提として、資金不足の原因とその対策について整理して、事前に対応しておくことはとても重要なポイントです。

- 成果物

- 既存融資の借り換え

-

無理のない返済ピッチへ見直し

- キャッシュフローを上回る返済額になっている場合は、適正な返済水準になるように、まずは既存借入金の見直しを進める必要がございます。

- 信用保証協会の借換保証等の仕組みも活用しながら、既存借入金の組み換えを進めてまいります。

- 成果物

- 財務改善施策の検討

-

銀行格付けの向上による円滑な資金調達へ

- 安定的な資金の繰り回しのためにも、銀行格付けを向上させ、有利な条件でいつでも借りれるようにする必要がございます。

- そのために、財務戦略による財務指標向上、業績改善の強化等の総合的な対策が必要です。

- 遊休不動産の売却や、不動在庫のバルクセール等

- 成果物

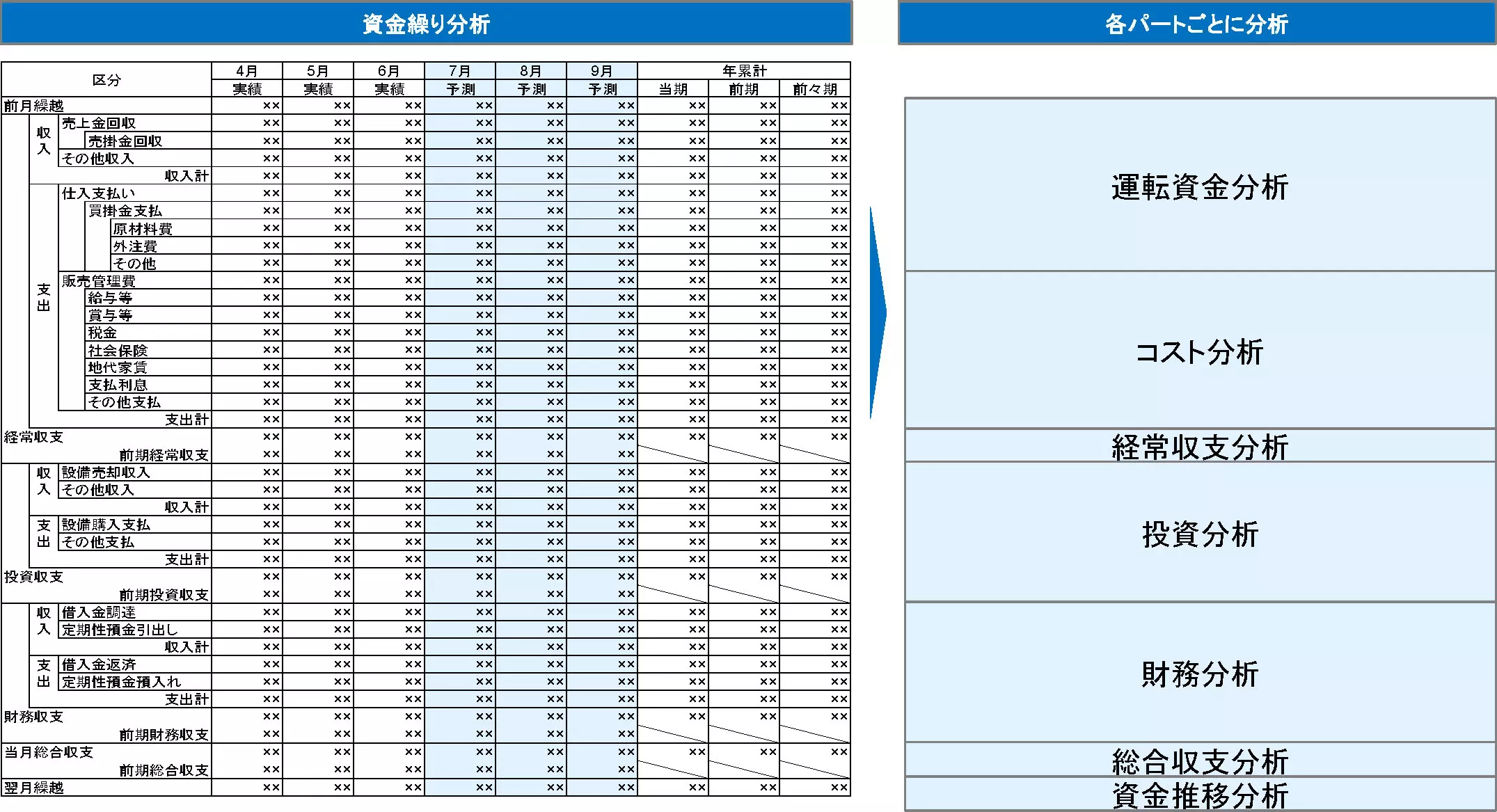

資金繰り分析と改善施策の検討

的を得た改善施策を検討するためには、資金繰り悪化の原因を明確にすることが重要です。

資金繰り表を作成し、改善目線を検討します。

金融機関においては、利息を支払った段階で経常収支がプラスになっているかは必ずチェックされます。

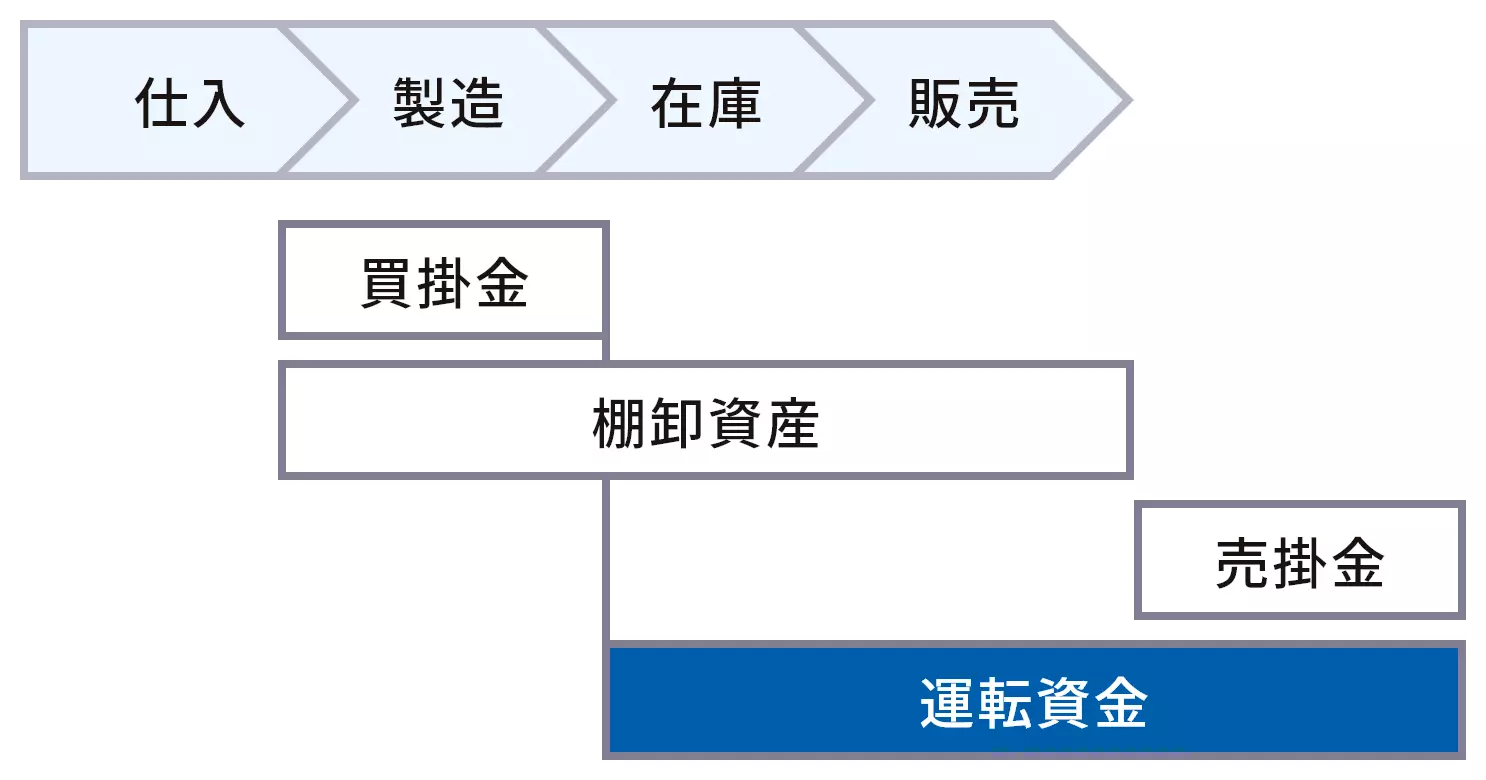

経常収支を運転資金と、業績(特に、コスト)に分けて分析します。運転資金は、取引先との決済条件の見直しや在庫管理の徹底により、圧縮することが可能です。

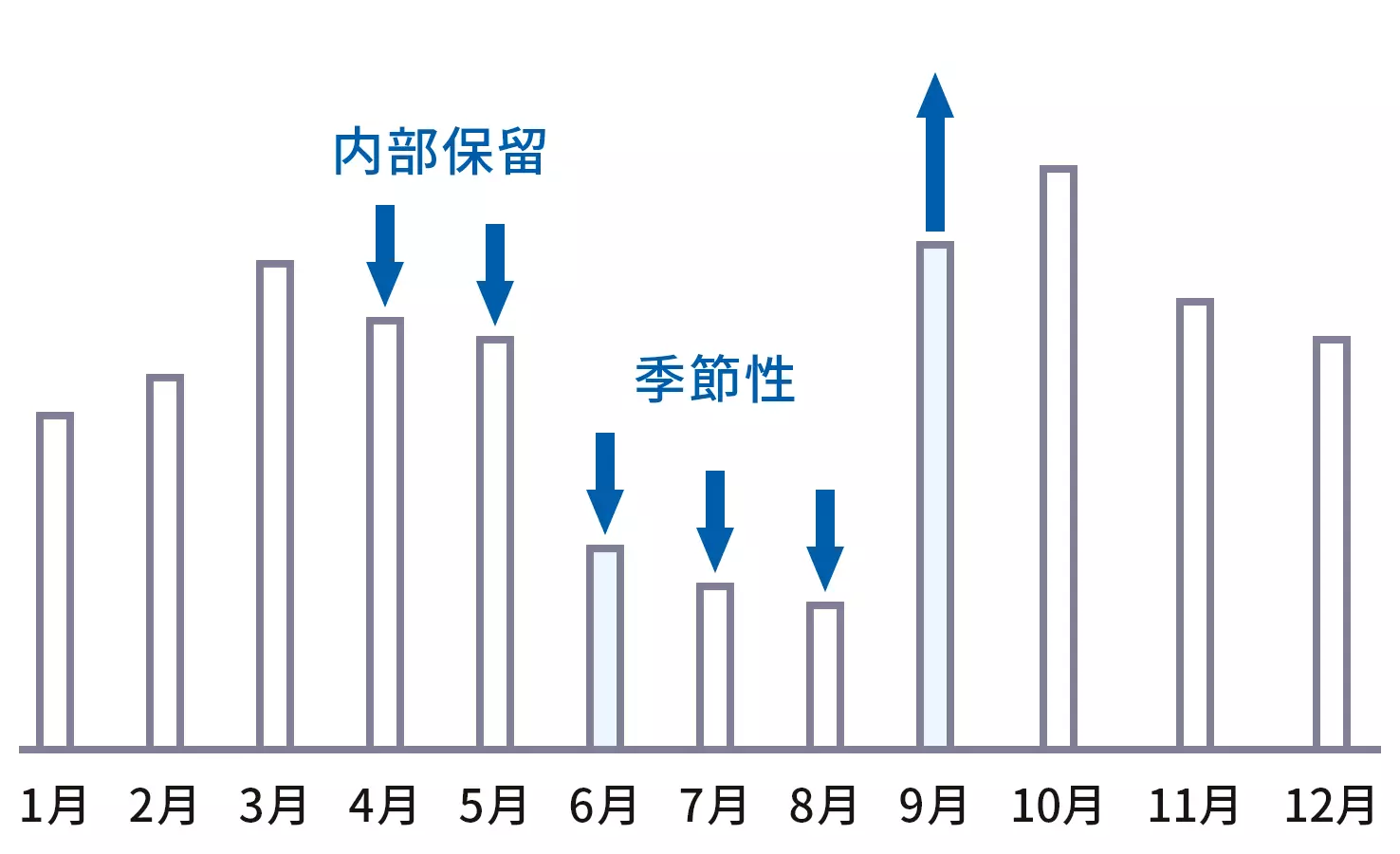

また、月中増減、年の季節性等を鑑みて、必要資金水準の設定、適切な資金の繰り回し方や融資の検討方法について見直していくことで、安定的な資金繰りに繋げてまいります。

資金余裕を作ることと、取引条件変更を含めて資金構造を変えことで、銀行融資頼みから脱却できます。

1.運転資金分析

着眼点

- 規模拡大に伴う運転資金の増加

- 業況悪化に伴う減少運転資金の調整

- 取引先ごとの取引規模と回収サイト・支払サイトの分析

- 過剰在庫、不良在庫の分析 等

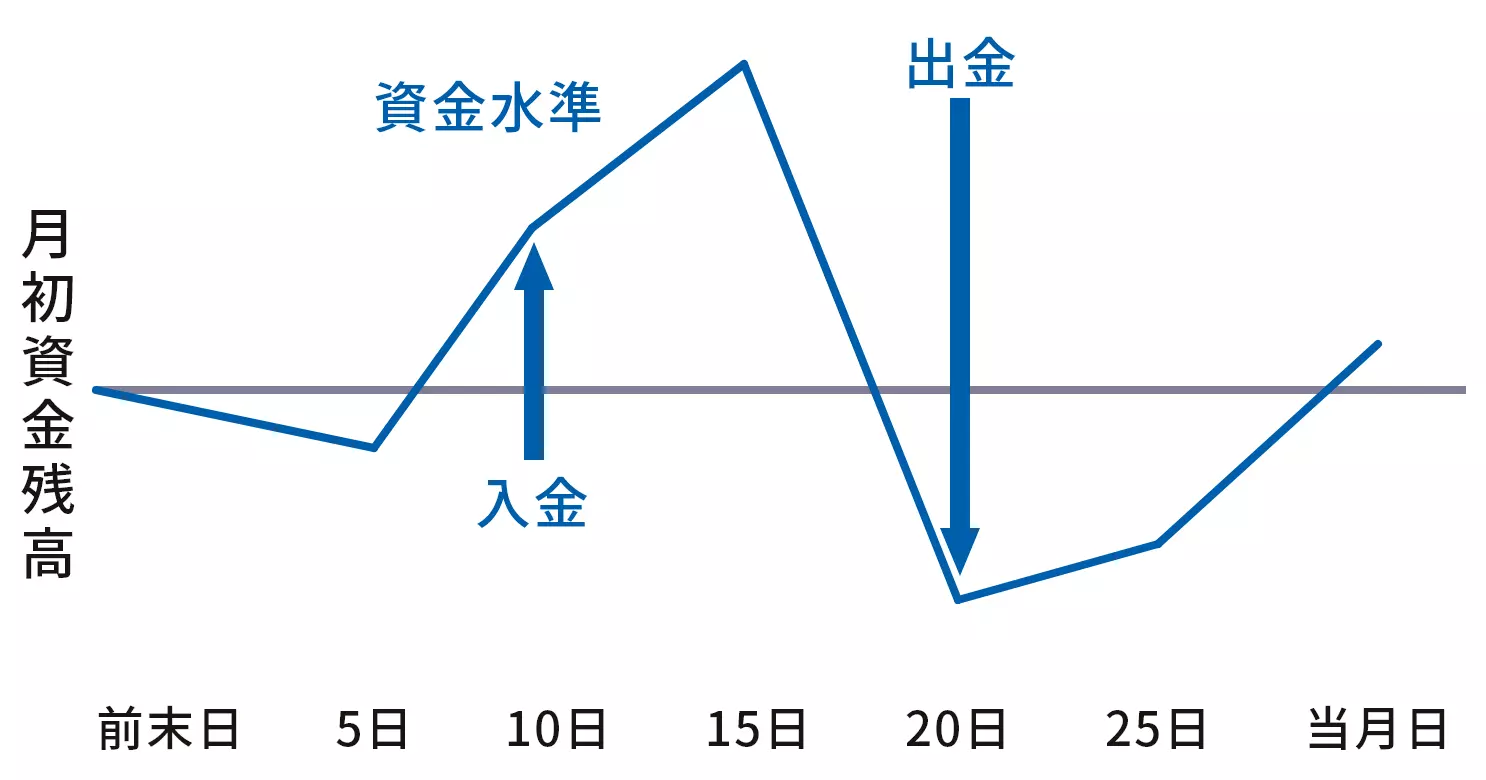

2.月中資金推移分析

着眼点

- 月初に最低限必要な資金水準について把握

- 5、10日ごとの入出金内容を把握

- 売上、材料・外注、給与、社保、源泉、消費税中間税金等

- 資金繰りのポイント、繰り回しの方法 等

3.年中資金推移分析(季節性分析)

着眼点

- 季節性による落ち込みの把握

- 必要な内部留保額を把握

- 各種投資の判断(投資額・投資時期)

- 融資申込の判断(融資額・融資時期)

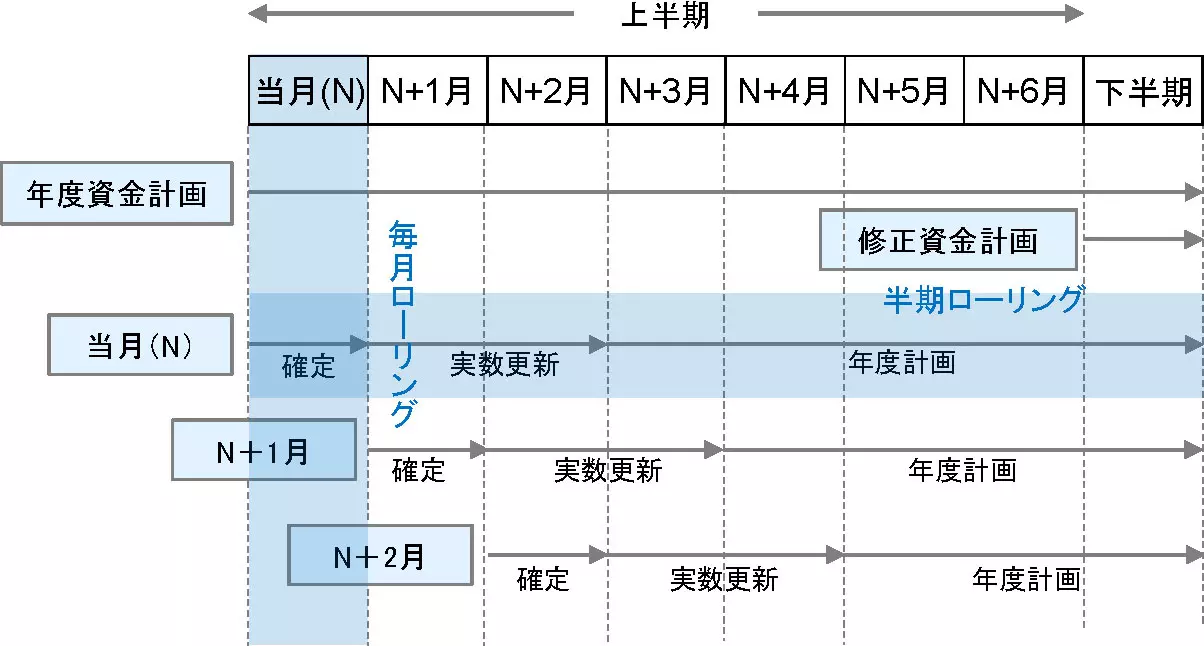

資金管理(ローリング方式)

毎月、精度の高い資金予測をしていけるようにすることが、資金繰りにおいてはとても重要です。

個人事業主様であれば、全て社長の頭の中で管理することも可能かもしれませんが、企業規模が一定を超えると、資金予測をするための情報が各担当者や部門間にまたがって点在するようになるのが普通です。

毎月ルールに基づき、きちんと情報を集約する仕組みを構築することがポイントです。

資金管理の流れ

- 年度計画のままでは数字の蓋然性が失われていきますので、半期で計画修正をすることが望ましいです。

- 業種によって、資金管理の難易度は大きく異なります。

- 特に、建設業のような工事が長期間に及ぶ事業においては、入出金のタイミングを掴むことは簡単ではありません。

- 受注管理や、工程管理及び発注管理をきちんと整備することが、精度の高い資金管理の前提条件となります。

- また、何カ月先まで予測できるかは業種によって異なります。

- その場合、毎月、資金予測をローリングしながら管理をしていくことがポイントです。

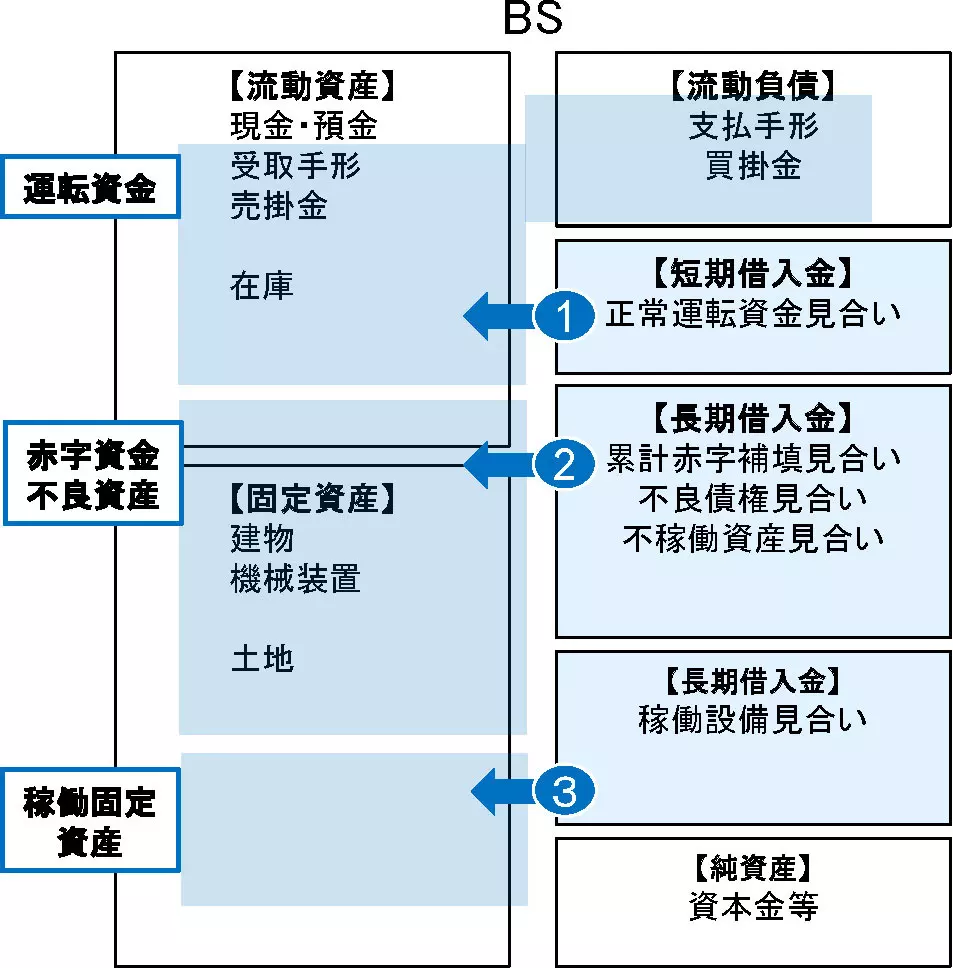

既存融資の借り換え(組み換え)

キャッシュフローを上回る返済額になっている場合は、適正な返済水準になるように、まずは既存借入金の見直しを進める必要がございます。

既往の金融機関取引を分析して、実現可能なストーリーに整理した上で、文書にて借換え申込をすることで既存借入金の見直しを支援してまいります。

- 運転資金の融資見直し(実質返済不要へ)

- 返済困難な融資を超長期に見直し

- 設備資金の融資見直し

その他のメリット

財務戦略による格付け向上

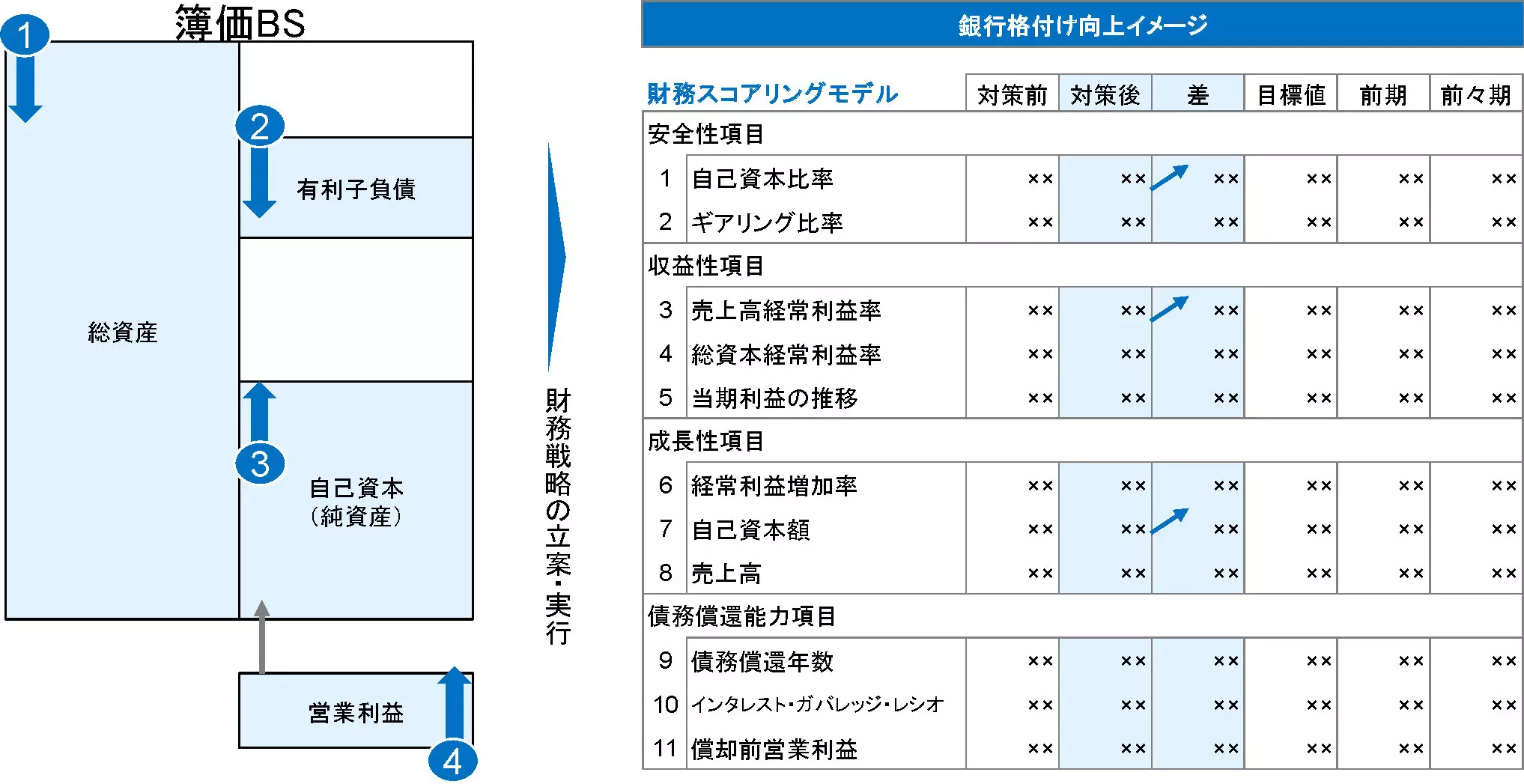

金融機関の一見複雑な財務スコアリングモデルも勘定科目に分解すれば、①総資産の圧縮(スリム化)、②有利子負債の圧縮、③自己資本(純資産)の増加、④営業利益の増加に整理することができます。

格付けへの影響を注視しながら、財務戦略を一緒に検討してまいります。(日比谷会計は、会計事務所ですので税務プランニングも合わせてご提供することが可能です。)